相続

相続手続きは非常に多くの専門家がかかわっていきます。

そんな疑問や不安を解決するための窓口としてぜひ当事務所をお役立てください。

- 集めなければいけないもの、話さなければいけない人...

- 何をいつまでに誰にどのように頼まなければいけないのか?

静野行政書士事務所では相談は何度でも無料です。

こんなことでお困りではないですか?

- 手続きが難しすぎて自力では出来ない

- 調べてみたが専門用語が多すぎてわからない

- 当事者の一人が行方不明、認知症、未成年である

- 相続税がかかるかもしれない。

- 預金や不動産など相続財産の種類が多岐にわたる。

- 当事者が多すぎて結論が出せない。

- 手続きをする時間がない。

ですが相続手続きをせずに放置しておくと...

- 将来、相続人同士のトラブルにつながります

- 被相続人の財産を売却したり担保にすることができません

- 次の相続時の手続きが大幅にふえてしまう恐れがあります

そもそも相続とは?

遺産相続(相続)とは亡くなった人(被相続人)の持っていた財産(土地・建物、預貯金、その他)や、すべての権利義務(債権債務など)、一切の法的地位が法律で決められた人(法定相続人)に引き継がれることを言います。

相続は、法律(民法)で誰が相続する権利があるのか、またいつまでに手続きをしなくてはいけないのかが、明確に定められていますので、きちんとした手続きを進めることが必要になります。

相続手続きは相続人の調査から始まり、不動産の名義変更(移転登記)まで多岐にわたり、とても複雑で面倒なものです。 当事務所ではそうした面倒な相続手続きのお手伝いを致します。

何をしなければいけないのか?

1.相続人調査

戸籍収集と相続人調査

人が亡くなった時、誰が相続人になるのでしょうか?

もしあなたの身近な人が亡くなって、あなたが相続人にあたれば、あなたは、被相続人(亡くなった方)の財産を相続することになるかも知れません。

ただし、財産といっても、土地・建物や現金の様に金銭的に価値のある物だけではなく、借金の様な負債を相続することも...。

また、場合によっては相続税を払わなくてはならないかもしれません。

上記のように、人が亡くなって相続が発生した場合、相続人においては、相続の承認や放棄の判断や、相続人間で遺産分割の協議をすることもありますが、その前提として、相続人や相続財産を正確に把握しておくことが必要になります。

相続人の調査とは、戸籍謄本等を収集して相続人を確認し、誰が相続人にあたるのかを調査することをいいます。

誰が相続人にあたるのかという事は、調べてみないとはっきりとは分からないことが実は多いのです。

実際に、戸籍の収集を行うと下記のような思わぬ事実が判明する場合があります。

「実は前妻(前夫)との間に子供がいた。」

「養子縁組があった。」など...

このような事が起こりうるので、相続人の調査をしっかりとする必要があるのです。

また、被相続人(亡くなった方)の預貯金の解約や不動産の名義変更などの場面においても、関係機関に戸籍謄本等の提出を求められることが多いと思われます。

また、相続手続きの一環で、遺産分割協議書を作成することになるかも知れませんが、相続人を欠いたり、相続人でない者が参加してなされた遺産分割協議は無効となる場合があり、その場合は分割協議をやり直す必要があり、無駄な手間がかかってしまします。

こういった理由からも、戸籍を収集し相続人の調査をしっかりする必要があります。

このように、相続手続きにおいては戸籍が必要とされる場面が多々ありますので、しっかりと収集・確認する必要があります。

2.相続財産

戸籍収集と相続人調査

相続の手続きにおいては、対象となる相続財産の内容がはっきりせず、その調査や評価が必要となる場合があります。 被相続人(亡くなった方)が、相続財産の内容を遺言などに記載して残してあれば、相続財産調査は非常にスムーズになりますが、実際にはそういうケースはそれほど多くありません。

では、相続財産にはどの様なものがあるのでしょうか?

相続財産には主なものとして以下の様なものがあります。

- 「土地・建物などの不動産」

- 「動産」

- 「株券・有価証券・ゴルフ会員権など」

- 「現金・預貯金など」

- 「債権・債務」

- 「知的財産権」

こうした財産を調査して行きます。

みなし財産について

みなし相続財産とは、本来は被相続人(亡くなった方)の財産ではないが、相続人間の公平などの見地から、相続財産に含むのが妥当だと解釈されている財産を言います。 民法の法文上は「みなし相続財産」という言葉はありませんが、相続の手続きにおいて特別受益の持戻しや寄与分が発生する場面で問題となります。

また、相続税を考える場面においては、生命保険金や死亡退職金などが「みなし相続財産」となる場合があり問題となります。

財産目録の作成

相続財産目録の作成は、円満、円滑な相続手続きを実現するためには、必要不可欠なものとなります。一方で、相続手続きでは、遺産名義変更を実現するためにさまざまな書類を収集、作成することになるのですが、相続手続きで預金の解約や、株式の名義変更、不動産の移転登記等、各名義変更の手続窓口では、故人の相続関係を明らかにする戸籍謄本や遺産分割協議書、相続人の印鑑証明書の提出を求められることはあっても相続財産目録の提出を要求されることはありません。

相続財産目録の作成のメリットは相続税の申告の要否、あるいは相続税の納付額を明らかにするために、相続財産目録が大変役立ちます。また、相続税の申告が必要となった場合、相続税の申告書には、必ず相続財産の一覧表を作成する項目があり、これを作成必要があるのですが、きちんとした相続財産目録を作成しておけば、申告書の様式に相続財産目録をもとに転記するだけで済むことから、相続税申告書作成の手間が大幅に軽減できるメリットがあります。

さらには、円満な遺産分割を実現するために相続財産目録は必要不可欠といえます。遺産分割協議の際に、相続財産全体の内容が一目でわかる相続財産目録を作成し、当事者全員に配布することで、相続人間の話し合いがスムーズに進み、結果として遺産分割協議が円満にまとまりやすい、という大きなメリットがあります。

相続税の申告について

相続税の申告が必要となるのは、現行の法律では下記の基礎控除額を超える相続財産がある方が対象となります。 下記の基礎控除額は平成27年1月からの税制改正による額です。

基礎控除:3000万円 + 相続人の人数 × 600万円

これまでの控除額から大幅に引き下がることとなったため、相続税の対象者が大幅に増えるという事になります。 また、相続財産の評価は税務署の基準でみていく必要がありますので、これを知り尽くしたプロの税理士にお願いする事が望ましいでしょう。 当事務所では、担当税理士と共に遺産相続に関する総合的なサポートを提供させていただくことも可能です。

3.相続方法の決定

単純承認をお考えの方

単純承認とは、相続人が何の条件も付けずに、被相続人(亡くなった方)の財産のすべてを承継することを承認することです(一般的な相続のイメージです)。

なお、相続人が相続財産の全部又は一部を処分したときや、承認又は放棄をなしうる期間(3ヵ月)内に限定承認又は相続放棄をせずにその期間が経過したときなどは単純承認したものとみなされてしまうので注意が必要です。

相続放棄をお考えの方

相続放棄とは、相続人が相続財産の承継を拒否することです。この相続放棄は消極財産が積極財産より多い(簡単に言うと、負債の方が多い)と思われる場合に有効です。 相続放棄をすると最初から相続人でなかったことになるので、被相続人(亡くなった方)の借金(債務)を相続することはありません。しかし、財産(債権)も相続できません。 相続の放棄は、家庭裁判所に対し、「自己のために相続の開始があったことを知った時」から3ヵ月(熟慮期間)以内にその旨を申述して行います。 一般に、協議の場などで「私は(相続を)放棄します。」などと表現しますが、家庭裁判所に申述しないと、ここでいう相続放棄の効果は得られないので注意が必要です。

また、3ヵ月の熟慮期間を過ぎると、相続を単純承認したものとみなされ、以後、原則として相続の放棄が出来なくなるのでこの点でも注意が必要です。

限定承認をお考えの方

限定承認とは、相続人が受け継いだ積極財産の範囲内で、消極財産(負債等)を支払い、積極財産を超える消極財産については責任を負わないという内容で相続を承認することです。 この限定承認は、消極財産が積極財産より多いかどうか良く分からない(簡単に言うと、いわゆる財産と負債とでどちらの方が多いか良く分からない)と思われる場合に有効です。 限定承認は、家庭裁判所に対し、「自己のために相続の開始があったことを知った時」から3ヵ月(熟慮期間)以内に、財産目録を提出した上で、その旨を申述して行います。

なお、この限定承認は、相続人全員で共同して行わないとならないので注意が必要です。

4.遺産分割協議分割について

遺産分割協議書の作成

相続人の調査によって相続人が確定し、相続財産の調査によって相続財産の内容がはっきりし、単純承認する場合、遺産分割協議書を作成すると良いでしょう。 後日の紛争予防のための証拠にもなりますし、相続手続きにおいて、相続財産の名義変更のために法務局や銀行などで手続きをする際に必要となってきます。

協議における注意点

共同相続人を除外して遺産分割協議をした場合、原則として、当該協議による遺産分割は無効であると考えられています。 よって、相続人をしっかり調査をした上で、その共同相続人全員で遺産分割協議をし、協議書として残しておく事が重要です。 ちなみに、遺言によって財産を譲り受ける者の中で包括受遺者に当たる者は、相続人と同一の権利義務を持つため遺産分割協議に参加する必要があります。

また、胎児や行方不明者など、意思決定や意思表示が困難な者がいる場合には、成年後見人等の選任が必要となってくるので、注意が必要です。 なお、遺産分割協議における協議(話し合い)の内容は相続人間の合意によって自由に決めることが出来るので、法定相続分に必ずしも拘束される必要はありません。

遺産分割協議が成立しない場合

「遺産の分割について、共同相続人間に協議が調わないとき、又は協議をすることができないときは、各共同相続人は、その分割を家庭裁判所に請求することができる」とされており、裁判所の調停や審判を利用することが考えられます。

5.財産の名義変更

遺産分割協議まで完了すると、次は、遺産の名義変更手続きが待っています。いくら協議がまとまっても、名義変更しないでいると公には自分のものとして認めてもらえません。

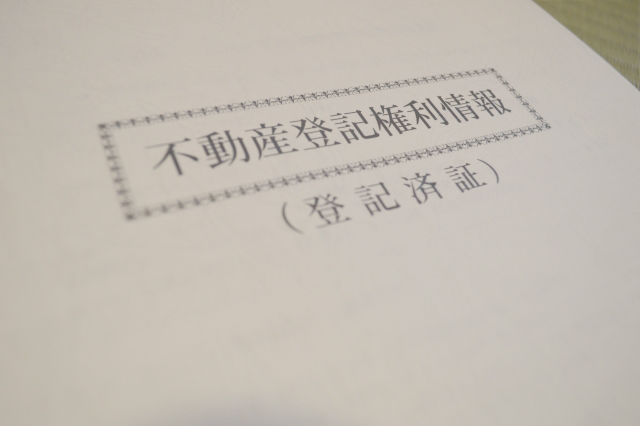

不動産の名義変更

被相続人の不動産を相続人が引き継ぐ為には、相続を原因とする所有権移転登記の手続きをその不動産の所在地を管轄する法務局に対して行うことになります。 管轄の法務局に「所有権移転登記」を申請します。遺産分割協議により不動産所有者になった者の名義にします。次のような書類を添付します。

【必要書類】不動産登記申請

- 印鑑証明書付遺産分割協議書

- 被相続人の出生から死亡までの戸籍謄本

- 相続人全員の戸籍謄本

- 相続人全員の住民票

- その他相続関係を明らかにする戸籍謄本

- 相続関係説明図

- 不動産の固定資産評価証明書

- 登記申請書

相続を原因とする所有権移転登記の申請は、原則として承継人単独での申請が可能です。また、相続を原因とする所有権移転登記の場合、固定資産評価額の0.4%の登録免許税がかかります。

登記自体は、義務ではないが、登記をしていないと自分の権利を第三者に主張することができないため、やはり自分の権利を保全するために、速やかに登記をして不動産の所有権を自分名義にしておくことが大切です。

不動産の名義変更は、相続人本人でも可能ですが、個別の事例で登記申請の内容や必要書類の内容が変わることも多くありますので、登記申請で困ったときは司法書士などの専門家に相談しましょう。

金融資産の名義変更

銀行預金の解約・払戻しまたは名義変更手続き

銀行などの金融機関では、預金者の死亡を知った後、原則として相続人全員の署名・押印がなければそれ以降の取引は停止されます。

従って、速やかに必要書類を銀行に提出し、故人名義の預金の解約・払戻しもしくは預金者名義を変更する必要があります。銀行により若干の差はありますが、一般的には次のような書類が必要になります。

【必要書類】預金解約・払戻し請求時

- 印鑑証明書付遺産分割協議書

- 被相続人の出生から死亡までの戸籍謄本

- 相続人全員の戸籍謄本

- 相続人全員の住民票

- その他相続関係を明らかにする戸籍謄本

- 相続関係説明図

- 相続人全員からの委任状

- 払戻し請求書(依頼書)

- 振込用紙

- 被相続人の通帳、預貯金証書、キャッシュカード

- 通帳やカード紛失の場合紛失届

銀行での相続手続は、必要書類が膨大である上、銀行ごとに支店へ何度か出向いて完了する必要がある為、大変な手間と時間を費やすことになります。 また相続財産に株式や自動車などがあればその都度、名義変更の手続きが必要になります。

遺産の名義変更は、想像以上に面倒なものです。申請書の書き間違いや添付書類の不備などで、何度も役所を往復させられることにもなり、大変な労力と時間を使うことになってしまいます。

当事務所は司法書士や税理士などの各専門家とのネットワークがありますので、相続に関する全般(不動産の登記や相続税の支払い等)までワンストップでサポートいたします。

法定相続情報証明制度について

「法定相続情報証明制度」が、平成29年5月29日からスタートしました。

法定相続情報証明制度とは?

これまでは、相続が発生すると、土地建物の名義変更、銀行預金の手続、証券会社での手続などで、相続人の範囲を証明するために、その都度、戸籍謄本の束を窓口に提出する必要があり、相続人が手続を行う上で大きな負担となっていました。

平成29年5月29日から、全国の法務局においてスタートする「法定相続情報証明制度」では、相続発生後、相続人または行政書士等の資格者代理人が法務局に対し、下記を提出すると、法務局の登記官が内容をチェックした上で、問題がなければ、下記(2)の相続情報一覧図に認証文を付した上で、偽造防止措置を施した専用紙による写しを無料で交付してくれます。

【必要書類】法定相続情報証明制度

- 1.法定相続人の範囲を証明する戸籍謄本被相続人の出生~死亡までの戸籍謄本や各相続人の戸籍謄本等

- 2.法定相続人の範囲を記載した相続情報一覧図法定相続人の住所・氏名・生年月日等を記載した書面

この相続情報一覧図の写しには、これまで戸籍謄本等の束で証明していた法定相続人の氏名・生年月日等が記載されており、法務局の登記官が認証文を付した上で交付し ますので、銀行、証券会社、保険会社などにおいても戸籍謄本等にかわる証明書類として取り扱われるものと思われます。 この制度により交付された法定相続情報一覧図の写しが、銀行、証券会社などでの様々な相続手続に利用されることにより、相続手続を行うご家族や、相続手続の窓口双 方の負担が大幅に軽減されることになることでしょう。

当事務所に相続登記をご依頼いただいた場合においても、相続登記と同時に「相続情報一覧図」の写しの申請を行いますので、登記完了後に権利証と共に相続情報一覧図の写しをお渡し致します。相続が発生した方はお気軽にご相談頂ければと思います。

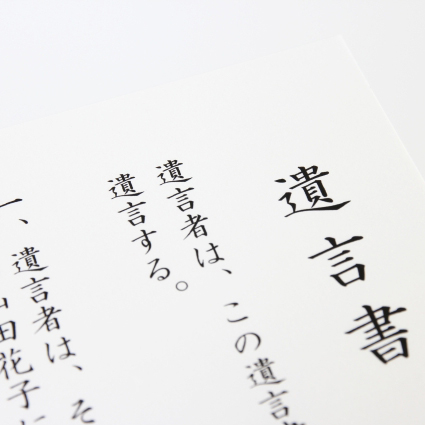

遺言

私が考える遺言とは、あなたの「財産」と「想い」をしっかりとつなぐための大切な手続です。また、遺された大切な家族にあてるあなたからの最後のメッセージでもあります。

- 「遺言書が必要なほど財産を持っていない」

- 「うちは家族みんな仲がいいから大丈夫」

そんな気持ちの人ほど注意が必要です。

特に遺言書作成の必要性が高い方

相続人が二人以上いる場合

夫婦間に子供がいない場合

配偶者の方以外に被相続人(故人)の親や兄弟姉妹等が相続人になる可能性があるため、遺産分割協議がまとまらないことが予想されます。遺言書を残すことで、遺産分割協議をせずに、原則すべての財産を配偶者に相続させることが可能です。

相続人の中に財産をあげたくない人がいる、又は相続人同士が不仲である

遺産分割協議は相続人全員で行わなければならないことになっていますので、相続人同士の協議が進まなければ相続手続が長期化することになります。遺言書が作成してあれば、遺産分割協議をせずに、原則指定された財産の相続手続を単独で進めることが出来ます。

法定相続人以外に財産を残したい方

原則的には遺言書を作成しなければ、法律で定められた相続人以外に財産を引きつがせることが出来ません。

個人事業や農業をされている方

遺言書で後継者を指名することに加え、その後継者の方に事業資産が集まるようにしておかないと、事業資産や権限が分散してしまい、事業の継続に支障が出る可能性が高くなります。

前妻との子供がいる方

前妻と離婚した時点で、前妻との相続関係はなくなるのですが、子供はそうはいきません。 相続は日常的な関係ではなく、戸籍の関係で見ます。相続が開始し、被相続人の戸籍を調べてみたら初めてそういう事実(前妻がおり、その子までいた事実)が発覚することもあるくらいなのですが、そんなに疎遠な関係であっても、法定相続人であることには変わりありません。そして、どんなに疎遠であっても、遺言が無ければ「平等に」相続する権利があります。被相続人の晩年もずっと身近に寄り添ってきた子も、離婚によってもう数十年顔も見ていない子も、「平等」なのです。

内縁の夫婦

婚姻届は出していなくとも、長年連れ添ってきた夫婦もあると思います。生前贈与していれば別ですが、内縁の夫(妻)には遺言を残さない限り遺産を渡すことはできません。内縁の夫婦間に子供がいて、その子供に財産を残してあげたい時も同様ですのでぜひ遺言を残してあげましょう。

なお、内縁の夫婦間に子供がいる場合で被相続人が男性の場合、その子供を認知していればその子供には法定相続分が発生しますので、遺言がなくても多少の遺産を相続する権利があります。

遺言の種類

一般的に利用されることが多いのは、すべて自分で書く「自筆証書遺言」と公証役場での手続を経て作る「公正証書遺言」です。(他に「秘密証書遺言」があります。)

自筆証書遺言

遺言遺言者が、遺言書の全文、日付、氏名を自書し、押印した遺言です。裁判所の検認が必要です。

自筆証書遺言を作成するメリット

- 自分の気持ちを自分の文字・言葉で残すことができます。

- 最も簡単に作成できます。

- 遺言の存在自体を秘密にできます。

自筆証書遺言を作成するデメリット

- 紛失・偽造・変造の危険があります。

- 文意が不明であるとして遺言の有効性が問題とされる可能性が大きいです。

- 遺言の執行には家庭裁判所の検認が必要とされるのですが、手続に2週間から1か月位かかることもあり、限られた時間の中で相続問題を処理するうえで時間のロスが大きいです。

- 遺言を書いたけれど、どこかにしまったままで見つからず、結局、遺言が無かったものとして相続手続がなされてしまうことがあります。

公正証書遺言

遺言者が公証人に遺言の趣旨を口授して、公証人が作成する遺言です。二人以上の証人の立会いが必要です。裁判所の検認が不要です。

公正証書遺言を作成するメリット

- 公正証書遺言は、公証人の面前で作成しますので、偽造・変造・紛失の危険が無く(原本が公証人に保管されます)、したがって家庭裁判所の検認が不要になります。

- 公証人が関与しますので、遺言の有効性が問題となるおそれが少ないです。

- 公正証書遺言は、遺言者自ら全文を書かなくてもよいですので、遺言者が重病の場合に便利です。

公正証書遺言を作成するデメリット

- 自筆証書遺言に比べて作成費用がかかります。

- 手続が面倒です。

1.遺言執行者を指定しておくと良い

遺言執行者とは遺言書に従って財産の分配等をする権限を持つ人です。遺言執行者を定めることで、各相続人が勝手に相続手続をしてしまうのを防ぐことが出来ます。

遺言執行者は相続人の中から選ぶことも出来ますが、中立な第三者(出来れば法律の専門家)を指名しておいたほうが、「遺言執行者である相続人が自分の取り分が多くなるように細工した」、などと争うようなトラブルを減らせます。

2.遺留分について

兄弟姉妹以外の法定相続人は、たとえどんな内容の遺言書が残されていたとしても、相続財産のうち民法で定められた最低限の割合分(遺留分)の権利を主張できます。

ただし、遺留分を侵害した遺言書が直ちに無効なのではなく、遺留分権利者から権利の主張があったときに、その遺留分を侵害する部分は遺言どおりにならなくなります。

したがって、遺言書を作成する際は遺留分も考慮した分配や、もし遺留分を主張された時にどの財産を渡すかも考えておくことが重要です。

遺言書の作成〜執行までの流れ

1.遺言書の作成

あなたの意向に従った遺言書の作成を、お手伝いをします。 財産の分配はもちろん、それ以外の事でも「もしもの時はこうして欲しい」を、何でもご相談ください。遺言の内容が決まったら最後に、「遺言執行者として遺言執行士○○を指定し、報酬を遺産総額の○%とする。」といった取り決めをして、遺言書に記載します。 遺言執行者とは遺言書に従って財産の分配等をする権限を持つ人です。遺言執行者を定めることで、各相続人が勝手に相続手続をしてしまうのを防ぐことが出来ます。 遺言執行者は相続人の中から選ぶことも出来ますが、中立な第三者(出来れば法律の専門家)を指名しておいたほうが、「遺言執行者である相続人が自分の取り分が多くなるように細工した」、などと争うようなトラブルを減らせます。

2.遺言執行者の就任

遺言執行士は、遺言者が亡くなられたという知らせを受けたら速やか「遺言執行者に就任する旨」の通知を相続人全員に通知します。

3.遺産の調査

相続財産の状況を確認し相続財産目録を作成、相続人全員に交付いたします。

遺言書の内容についても相続人全員に交付してお知らせし、相続財産の全体像を把握していただきます。相続税が課税される場合は相続税の申告を税理士に依頼します。

この際、財産以外に遺言者が希望されている内容について説明を行い、相続人全員に内容の確認を求めます。

4.遺産の分配

預貯金を、遺言書の指示に従って名義変更・解約などの手続きを行い、相続税が課税される場合は相続税を納付します。不動産の移転登記の必要なものは、司法書士に依頼します。また、並行して遺言者からの様々な依頼についての処理を行い、分配できるものから分配します。

5.遺言執行完了の通知

遺言執行手続きが完了したら、相続人全員に執行完了の通知をいたします。通常、遺言執行に着手してから、全ての処理が終わるまで3~4ケ月程度かかりますが、内容によってそれ以上の時間がかかる場合、または、もっと早く完了する場合もあります。例えば、「不動産を売却して、代金を分配する」というような指示の場合は半年から一年を要することもあります。

料金表

- サービス

- 報酬額(税込)

- 自筆証書遺言

- 30,000円~

- 公正証書遺言

- 60,000円~

- 証人立会い費用

- 1名につき10,000円

- 遺言執行者就任

- 財産額の1% ただし、最低 150,000円

上記価格には公証人手数料等の実費は含まれておりません。

相談無料です!!お気軽にご連絡ください

026-466-8059電話受付時間 平日 9:00−18:00

その他、LINE,MAILなど受け付けております。詳細は下記お問合せフォームより